三分类新规实施半年:家族信托等资产服务信托迎来快速发展

图片来源于网络,如有侵权,请联系删除

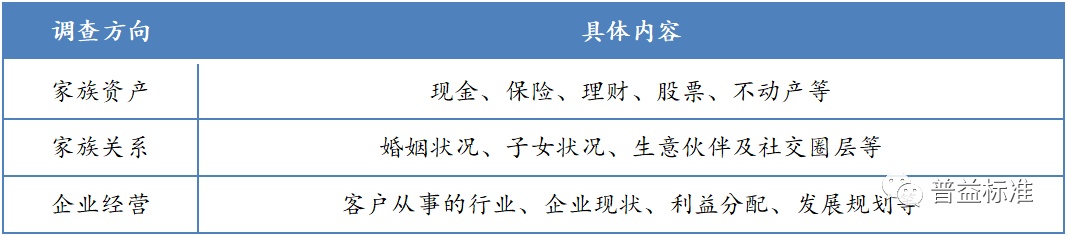

2023年6月《关于规范信托公司信托业务分类的通知》(以下简称“三分类新规”)正式落地实施,信托业务被分为资产服务信托、资产管理信托和公益慈善信托,进一步厘清信托业务边界与内涵,强调受托人定位,明确未来转型方向。同时,随着我国财富管理行业的快速增长,以家族信托、保险金信托为代表的资产服务信托面临巨大发展机遇。

基于上述原因,不少信托公司进一步明确将家族信托等业务作为转型方向。在三分类新规正式实施半年后,信托公司也于2023年年报中对家族信托、保险金信托等业务布局进行披露。

图片来源于网络,如有侵权,请联系删除

此外,中国信托登记有限责任公司副总裁刘铁峰在2024年5月15日召开的“2023年度中国信托业发展评析发布会”上也披露相关业务开展情况。他表示,2023年6月至12月,共有54家信托公司开展了2798笔家族信托业务,成立规模为466.10亿元;共有38家信托公司开展了2077笔家庭服务信托业务,成立规模为37.85亿元;共有39家信托公司开展了10764笔保险金信托业务,成立规模为683.81亿元。

财富管理服务信托或已突破9000亿元

根据信托公司2023年年报,平安信托保险金信托规模1082亿元,家族信托规模410亿元,平安信托表示,公司依托自身的品牌及科技优势,通过优化标准作业流程、提升高效运营平台,持续做大家族信托、保险金信托业务规模,保险金信托市场份额排名保持第一,家族信托市场份额排名第四,并且家族信托规模增速超市场30个百分点。

山东信托家族信托存续规模人民币388.49亿元,同比增长47%。截至2023年12月31日,山东信托已累计设立家族信托、家庭服务信托、保险金信托等各类业务超3100单,存续规模接近人民币400亿元。

五矿信托表示,打造基于财富中心、家族办公室和机构渠道“三足鼎立”资金渠道体系,实现客户的分级分层精准化管理。财富零售新增规模连续3年站上千亿平台,家族信托管理规模稳步提升,时点管理规模604.86亿元,同比增长77.88%。

中诚信托2023年年末家族与保险金信托业务规模72.75亿元,同比增长49.91%。外贸信托数据显示,其家族信托全口径规模突破800亿元。中粮信托也着力发展家族信托,并加大在保险金信托领域的投入,2023年中粮信托家办业务存续规模超90亿元,已累计服务客户超1000单。

除此之外,华润信托表示,转型创新业务显著增长,新利润增长点逐渐显现:家族信托、标品资管等转型创新业务收入达3.14亿元,占信托业务收入24%。

中航信托表示,公司加速布局资产服务信托,大力开拓以家族信托领衔的财富管理信托和资产证券化业务,探索信托多维度服务场景,报告期内新增财富管理信托1834单,新增规模122.54亿元,存量规模达709.83亿元。

据新财道家族研究院测算估计,截至2023年末,有数据的26家信托公司的财富管理服务信托(主要为家族信托和保险金信托,其中保险金信托近1800亿元)已达到8693.58亿元,考虑到部分处于中上游的信托公司未公布2023年最新数据,部分信托公司仍处于起步阶段未公布数据,行业财富管理服务信托或已突破9000亿元。

清华大学法学院金融与法律研究中心研究员杨祥博士指出,现在家族办公室发展很迅猛,初步形成了头部效应。资管新规及配套政策出台后,保本保收益型理财产品随着打破刚兑而逐渐退出历史舞台。与此同时,在宏观经济、监管政策及内外部环境等综合性因素影响下,以信托、银行、券商及保险等为代表的金融行业,纷纷遇到了传统业务遭遇瓶颈甚至发展难以为继等问题,财富管理业务因其万亿级市场蓝海受到高度重视。转型财富管理已经成为我国金融行业普遍的共识。各类金融机构和第三方财富机构纷纷以“私人银行”“财富管理中心”“家族办公室”等名义,布局财富管理市场、开展家族信托业务。

创新类业务短期内难以形成业绩支柱

三分类新规将资产服务信托置于分类首位,凸显了资产服务信托对行业转型的重要性,也体现了对信托服务功能的重视和行业转型发展方向的引导。在三分类新规正式实施后,各家信托公司纷纷发力资产服务信托业务。

刘铁峰表示,根据2023年下半年数据,在三分类新规信托全部的25个业务品种当中,保险金信托、家族信托、家庭服务信托、法人及非法人组织财富管理信托的成立笔数在前5名。其中有54家信托公司开展2798笔家族信托业务,业务规模466.10亿元;有38家信托公司开展了2077笔家庭服务信托业务,规模数为37.85亿元;有39家信托公司开展了10764笔保险金信托业务,规模数是683.81亿元。

刘铁峰特别指出,保险金信托的成立笔数是三分类新规25个品种中最多的,占了全部信托产品总笔数的35.39%。

虽然三分类新规实施后以家族信托、保险金信托为代表的资产服务信托业务发展迅猛,但中信信托在年报中表示,服务信托业务在很多业务场景中还缺少必要的配套制度支撑,同时也面临着前期科技和人力投入大、市场竞争不规范等诸多挑战。

中信信托研判,行业新旧动能转换仍然处在探索阶段。在新发展形势下,传统信托业务规模持续下滑,对信托公司的经营业绩产生较大影响;同时创新类业务多处于起步阶段,短期内难以形成业绩支柱。

以家族信托为例,毕马威在《2023年信托业报告》中指出,家族信托规模是各家信托公司现阶段的最大诉求,甚至于是唯一诉求。“跑马圈地”策略和配套的考核导向固然有助于各家信托公司抢占快速扩容的市场并在排名中占有一席之地,然而以牺牲盈利为代价,不利于业务模式的升级和能力的打造,容易陷入低水平竞争,从长远看可持续性不甚明朗。

信托从业者柏托表示,目前绝大部分信托公司做家族信托业务应该都没有实现很大的盈利,能够实现收支平衡的也不多,大部分信托公司的家族信托业务仍处于培育阶段。

对于家族信托如何盈利,柏托表示,仅仅依靠设立费,只有在家族信托规模上量,达到一定程度后才能覆盖成本。他分析,家族信托是一种服务信托,不同于传统信托,服务信托对人才建设、IT系统等要求比较高,所以家族信托如果想要盈利的,必须要让规模达到一定程度才有可能。除了增加规模之外,降本增效也是获得盈利的一种渠道。

杨祥表示,做家族信托的核心资源是客户资源,比如建信信托是与建设银行高度协同。如果没有股东资源就只能进行自主拓展客户或者与第三方机构合作来落地家族信托。这就要比拼真正的专业规划服务能力、敏捷的客户沟通能力以及便捷化的全流程服务体系。

虽然自主拓客较为困难,但杨祥指出,如果是做自主拓展客户,那么做到100亿元左右信托公司就能够盈利。如果是做渠道,按照目前的收费,家族信托大概要做到300亿~500亿元的规模,才能够实现盈利。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。