有效需求不足约束金融总量增速 央行:着手推出一些增量政策,进一步降低融资成本

图片来源于网络,如有侵权,请联系删除

(原标题:有效需求不足约束金融总量增速 央行:着手推出一些增量政策,进一步降低融资成本)

中国人民银行9月13日公布的8月金融数据显示,8月新增人民币贷款规模略超市场预期,当月新增近9000亿元,反映出尽管作为传统的信贷“小月”,8月新增人民币贷款保持了总体稳定。

图片来源于网络,如有侵权,请联系删除

8月末,反映金融支持实体经济总量的广义货币(M2)同比增长6.3%,与上月持平;今年前八个月社会融资增量累计为21.9万亿元,比上年同期少3.32万亿元。业内专家指出,金融总量增速边际放缓主要受有效需求不足影响,当前实体经济贷款需求相对偏弱。

央行有关负责人表示,央行将坚持支持性的货币政策立场,为经济回升向好营造良好的货币金融环境。货币政策将更加灵活适度、精准有效,加大调控力度,加快已出台金融政策措施落地见效,着手推出一些增量政策举措,进一步降低企业融资和居民信贷成本,保持流动性合理充裕。把维护价格稳定、推动价格温和回升作为把握货币政策的重要考量,更有针对性地满足合理消费融资需求。持续增强宏观政策协调配合,支持积极的财政政策更好发力见效,着力扩大国内需求,促进消费与投资并重,并更加注重消费,淘汰落后产能,促进产业升级,支持总供给和总需求在更高水平上实现动态平衡。

融资项目储备数量依然不足

央行发布的银行家调查问卷显示,二季度贷款总体需求指数由一季度的71.6%回落至55.1%,是2004年有统计以来的最低值。

8月末,人民币各项贷款余额同比增长8.5%。上述专家表示,过去我国贷款需求相对旺盛,信贷增长放缓主要是受供给侧约束;现在贷款需求指数和贷款增速同向下降,表明信贷增长从供给侧约束转向了需求侧约束。

金融机构项目储备代表信贷投放的空间和后劲,其金额和数量变化能有效反映实体经济需求的强弱。不过,记者了解到,有东部经济大省对辖内金融机构作了调查,显示二季度金融机构项目储备金额和数量分别较一季度回落幅度超过20个百分点。

表外票据“池子”降至2万亿元

从8月新增人民币贷款的结构看,当月新增票据融资超5000亿元。

市场此前对票据融资冲贷款规模就有所关注,对此,业内专家表示,表内票据融资和贷款一样,都是金融支持实体经济的重要方式。在满足真实交易关系和债权债务关系的要求下,中小企业利用票据从银行进行贴现,具有便利性高、流动性好等优势,在满足融资需求方面,与从银行贷款获得资金没有本质区别。从近期票据市场走势看,目前各银行票据融资渠道的支持力度在加大,也能一定程度抵补常规信贷供给方面的走弱,8月末表内已贴现票据达13.9万亿元。

“但也要看到,表外票据‘池子’明显减少,未贴现的表外票据余额已自历史高点的7万亿元降至目前的2万亿元左右,未来票据融资难有较快增长。”上述专家称。

此外,信贷资源更多流向重大战略、重点领域和薄弱环节。8月末,制造业中长期贷款余额13.69万亿元,同比增长15.9%,其中,高技术制造业中长期贷款余额同比增长13.4%。科技型中小企业贷款余额3.09万亿元,同比增长21.2%。“专精特新”企业贷款余额4.18万亿元,同比增长14.4%。普惠小微贷款余额32.21万亿元,同比增长16.0%。以上贷款增速均高于同期各项贷款增速。

宏观调控思路应当更多从扩投资转向促消费

8月末,社会融资规模存量同比增速、人民币贷款余额同比增速均高于8%,比上半年名义GDP增速高出约4个百分点。

“在结构转型加快推进的背景下,金融数据在高基数上仍保持平稳增长,对实体经济的支持力度稳固。”央行有关负责人表示。

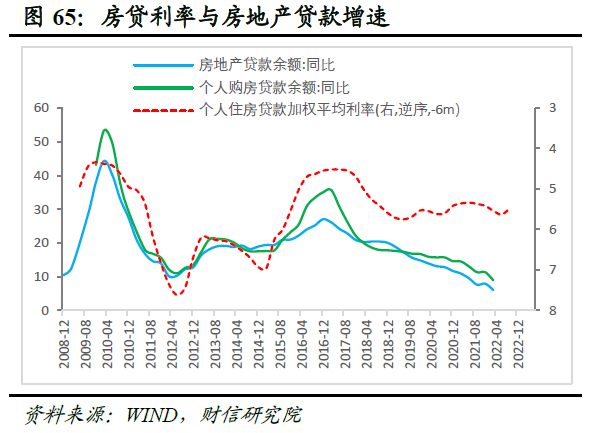

市场人士认为,当前金融总量增长的变化,实际上是我国经济结构及与此关联的金融供给侧结构变化的反映,在房地产市场供求关系发生重大变化、防范化解地方政府债务风险深入推进的背景下,金融数据在高基数上仍保持了平稳增长。

目前看,整顿手工补息等工作已接近收尾阶段。权威专家预计,金融数据“挤水分”效应可能仍会持续一段时间。在“挤水分”后,金融对实体经济的支持是实打实的,未来随着存量金融资源逐步盘活,资金使用效率会进一步提升,比以前少一些的增量也能达到同样的支持效果。宏观经济回升向好,有效融资需求还会提升,金融部门资金供给与有效融资需求会更加匹配,也有助于金融总量指标在合理水平上平稳增长。

更为重要的是,随着我国经济结构的调整,宏观调控思路也应做出相应改变。上述专家认为,宏观调控思路应当更多从扩投资转向促消费。

“随着我国经济结构转型升级,传统依靠投资驱动的发展模式下积累的一些深层次矛盾也在逐步显现,消费需求不足与局部产能过剩并存,经济循环不畅。”上述专家称,未来需要转变宏观调控思路,把经济政策着力点由扩投资转向消费与投资并重,并更加注重消费,发挥政策合力推动国民经济实现良性循环,也有利于增强金融服务的着力点。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。