“基金投顾+信托”服务模式上新:工银私人银行首推家族信托基金投顾方案丨投顾观察

图片来源于网络,如有侵权,请联系删除

21世纪经济报道记者李域 实习生罗媛文 深圳报道

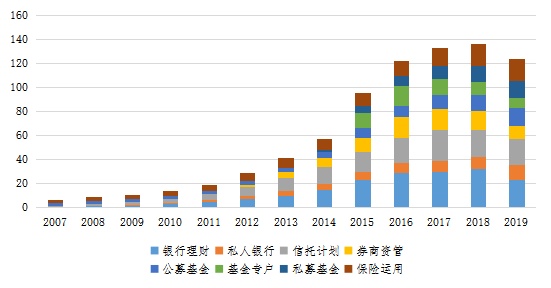

中国作为全球第二大财富管理市场,投资者的财富管理需求日益多元。

近日,工银私人银行协同工银瑞信、华宝信托等机构,直接在信托层面以基金投顾模式创新开展投顾服务,构建“综合顾问+事务管理”服务模式。

据业内人士介绍,基金投顾机构主要为家族信托产品的基金投资提供投资顾问服务。目前市场上公募基金的类型丰富、数量不断增多,基金之间的业绩表现差异较大,基金投顾接受客户委托,从客户立场出发,按照协议约定向客户提供基金投资组合策略建议。

事实上,自2019年10月首批基金投顾牌照正式推出以来,基金投顾业务逐渐走向成熟,2023年6月,为健全资本市场财富管理功能,证监会发布《公开募集证券投资基金投资顾问业务管理规定(征求意见稿)》,意味着基金投顾业务即将常态化。

对于未来发展,中信证券财富管理委员会产品支持中心基金投顾解决方案负责人许多认为,基金投顾业务有两大机遇,公募费率改革和基金投顾试点转常规同步开启,利率下行、净值化转型下的公募基金仍有很大增长空间。基金投顾业务可从专业能力、投前引导、更多样化的底层,帮助客户追求资产的保值增值;从方案及场景创新、服务模式创新、账户功能创新,打造区别于产品的投顾服务体验;从收费模式、考核激励着手平衡基金投顾业务短期压力与长期发展。

家族信托基金投顾方案

比其他类型的家族信托运作模式,工商银行私人银行在信托层面以基金投顾模式创新开展投顾服务,丰富信托底层策略,基金投顾方案具备三大特色优势:

一是投资结构更简单,相较于原先策略的投资模式,基金投顾方案以家族信托直接配置公募基金的形式,简化投资结构。

二是资产配置更灵活,投资顾问将通过数字化的基金投顾系统,全市场遴选优质公募基金,提供更个性化的配置服务。

三是投顾服务更透明。投资顾问提供全流程顾问服务支持,不断深化顾问陪伴内涵,实现持仓透明化、调仓公开化、陪伴日常化。

具体来看,商业银行和信托公司通过构建由投资顾问、财务顾问、法律顾问、项目经理等组成的家族信托项目团队,为高净值客户提供专属的家族信托解决方案,满足客户的多样化需求。

信托公司擅长非标产品,标品投资能力较弱,而公募基金在国内标品投资领域更专业,因此家族信托基金投顾方案对于信托公司来讲,弥补了标品投资短板,也发挥了信托本身具备的法律关系和牌照优势。

此外,家族信托的门槛为1000万,涵盖包括现金类资产、股权、保单、不动产等非现金类资产,适合持有财富体量大、种类多的高净值家庭。同时,家族信托可以根据委托人需求,提供定制化的服务和信托合同,定制化合同的信托财产门槛一般在3000万以上。

目前,家族信托业务中,担任投资顾问角色的主体主要是银行、券商、第三方财富机构、保险公司和基金公司。

业内人士认为,在家族信托中引入基金投顾服务,则可以通过专业的投研能力和持续、及时、有温度的顾问服务,陪伴、引导客户进行科学配置,培养长期投资、理性投资的投资理念。

基金投顾发展趋势

自2019 年 10 月试点启动以来,基金投顾业务已进入发展的第五年,产品类型多种多样。

开源证券统计各类型基金投顾产品业绩,中高风险投顾产品和低风险投顾产品5月超额收益为正,2024年5月份纯债型、固收+型投顾产品绝对收益均值分别为0.30%和 0.08%,超额收益3均值为0.09%和0.30%,股债混合型、股票型投顾产品绝对收益均 值分别为0.15%和-0.39%,超额收益均值分别为0.48%和0.60%。

据《试点四周年——基金投顾业务发展白皮书2023》的数据显示,在投顾的“全周期陪伴”下,基金投顾有效改善了客户的持仓行为。基金投顾用户对待市场涨跌交易更加低频,追涨和追跌的占比都略低于单品客户,面对市场的波动,购买了基金投顾的用户似乎更加淡定和省心,愿意将组合的操作或调整交由基金投顾来处理。在改善投资者行为的背后,实际上也体现了客户对投顾服务的信赖。

但是当下,受市场环境影响,投顾业务发展也遇到诸多挑战。

有业内人士表示,基金投顾业务试点已经四年多了,行业实现了从0到1的突破,但是规模扩张目前仍然存在很多难题,“从1到10的增长很难,尤其在过去的一年里,券商基金投顾进入了瓶颈期。”也有券商人士认为,任何新生事物都需要经历这个过程,买方生态当下仍然方兴未艾。

国海证券分析师杨仁文认为,我国财富管理市场目前存在增量及结构转型的双重机遇,参考美国发展经验看,财富管理未来商业模式蓝图将是围绕客户全生命周期的买方投顾服务。中高净值人群仍是核心客群,但各类客群将得到差异化覆盖和细化服务是未来的扩展方向。基于客户资产规模或服务内容的收费模式将成为主流。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。