新增地方债发行进度仅35% 债市资产荒求解

图片来源于网络,如有侵权,请联系删除

今年以来,地方债发行进度悄然放缓。

中金固收团队发布最新报告统计,截至6月23日,今年以来新增地方债累计发行额逾1.6万亿元,但发行进度仅有35%。其中,新增专项债累计发行逾1.3万亿元,发行进度约34%,低于2022年与2023年同期。

图片来源于网络,如有侵权,请联系删除

在业内人士看来,之所以出现这种状况,主要受三大因素影响:一是二季度超长期特别国债陆续发行,地方债发行放缓,可以为前者发行募资创造更宽裕的资金环境;二是今年以来相关部门收紧了地方债发行门槛,导致地方债发行进度相对较慢;三是今年相关部门的专项债投资项目筛选工作进度相对偏慢,无形间影响了地方债发行节奏。

图片来源于网络,如有侵权,请联系删除

一位私募基金债券交易员向记者表示,尽管5月以来地方债发行提速,但整体而言,地方债发行进度仍低于市场预期。尤其是今年专项债项目筛选工作在4月下旬才全面完成,加之年内第二批地方债新增限额直到6月中旬下达,都令地方债发行进度晚于以往。

值得注意的是,地方债发行进度放缓,某种程度也加剧了当前债券市场资产荒状况。

这位私募基金债券交易员向记者透露,由于地方债发行进度不如预期,原先在二季度配置地方债的不少资金纷纷流向国债,导致国债收益率持续回落。

截至6月25日16时,10年期与30年期国债收益率分别回落至2.246%与2.469%,创下6月以来的最低点。

“目前,市场寄望三季度地方债供给量大幅增加,一方面能缓解债券市场资产荒状况,另一方面也能逐步推动债券收益率回升至监管部门认可的合理区间,降低债券市场剧烈波动风险。”他向记者指出。

数据显示,截至6月23日,共有29个省份和4个计划单列市披露2024年7-9月地方债发行计划,募资总额达到22482亿元。其中,新增一般地方债、专项债、再融资一般债、再融资专项债分别为2266亿元、14140亿元、2681亿元与3395亿元。

兴业研究分析师郭再冉表示,此举能否缓解当前债券市场资产荒与债券收益率偏低状况,还需关注央行资金投放状况,以及非银机构(广义基金、、券商)的承接力度。当债市供给量较大时,在一级市场购债后,会在二级市场卖出,若非银机构购买政府债的能力与意愿较强,债券收益率或将继续维持低位。

进度放缓“连锁效应”

多位债券业内人士向记者透露,今年以来地方债发行进度低于以往,已在市场预期之内。

中央财经大学教授温来成表示,去年底增发的1万亿元国债里,大部分资金在今年上半年“落地”,加之第二批新增债券额度在6月份才下达地方政府,均导致今年地方政府债券发行进度总体慢于去年同期。

但是,这无形间也造成债券市场资产荒状况加剧。

上述私募基金债券交易员向记者透露,以往,广义基金、保险与券商等非银机构会拿出部分资金在二季度配置地方债,但由于今年地方债发行进度放缓,一些拿不到地方债足额认购额度的非银机构纷纷转投国债市场,通过拉长久期策略博取更高的债券投资回报率。

在他看来,此举导致当前10年期与30年期国债收益率偏离相关部门认可的合理区间。

此前,央行主管媒体撰文指出,长期国债收益率应在2.5%-3%之间。与此同时,市场普遍认为监管部门认为10年期国债收益率应高于2.3%。

然而,当前10年期国债与30年期国债收益率均明显低于监管部门合意的波动区间。

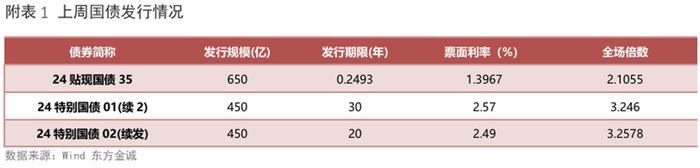

这位私募基金债券交易员指出,相关部门也注意到这个问题。5月起,在超长期特别国债陆续发行同时,地方债发行节奏悄然加快。他向记者透露,上周新增地方政府专项债券发行额达到约2500亿元,属于今年以来发行规模较大的单周。

然而,此举未必能迅速有效缓解债券市场资产荒状况。

多位债券市场人士告诉记者,今年以来超长期国债发行量仍明显超过近年同期水平,且未能完全“对冲”超长期地方债发行量偏低的状况。截至6月23日,今年以来超长期政府债券发行量仅有1.46万亿元,明显不如2022年和2023年同期水平,也慢于市场预期,导致长期债券市场的资产荒状况依然严峻。

“目前,市场都在等待三季度地方债供给高峰来临,或将有效扭转当前资产荒状况,推动长期国债收益率逐步回升到监管部门认可的合意区间。”一位资管机构固收类资产配置总监向记者直言。

三季度或迎发行高峰

记者了解到,若三季度地方债供给量大增,债券市场资产荒状况能否缓解,金融市场仍存在较大分歧。

温来成认为,为了确保经济运行在合理区间,实现全年经济增长目标,在5月份发债有所提速情况下,预计下半年地方政府债券发行会明显提速,尽量在二三季度基本完成全年发债任务,尽快形成实物工作量,以稳投资稳增长。

兴业研究宏观市场部预测,三季度或出现政府债发行净融资规模高峰,实际净融资规模或达到约3.09万亿元,且四季度政府债发行净融资规模同样较大,约为2.38亿元。

上述私募基金债券交易员向记者透露,当前,部分大型资管机构与保险机构认为,若三季度地方债发行净融资规模能达到上述金额,债券市场供需关系将得到明显改善,令债券收益率逐步回升至监管部门认可的波动区间。但是,私募基金与部分券商对此未必认可,因为他们认为权益类市场波动加大正令资金持续流向债券市场避险,加之相关部门或在三、四季度降准以刺激宏观经济复苏,导致债券市场仍延续资金宽裕与资产荒的状况。

一位债券投资型私募基金负责人向记者直言,未来债券市场资产荒状况能否缓解,另一个不容忽视的因素是权益类市场能否显著触底反弹。当前债券市场资产荒状况之所以延续,一个重要原因是资金仍在源源不断地从股市流向债市,一旦A股市场显著反弹令资金回流A股,债券市场资产荒状况将随之迎刃而解。

分析师东旭认为,考虑到信贷“挤水分”短期可能仍会延续,下半年社融增量或低于往年,广义资产供给仍然相对稀缺,此外在专项债层面,考虑到当前地方优质投资项目有限,专项债实际供给量仍可能低于市场预期,债券市场资产荒状况或将延续,令信用债与利率债之间的息差压缩状况短期内难以扭转。

上述债券投资型私募基金负责人坦言,若在三季度地方债供给量显著增加后,长期国债收益率仍然低于相关部门认可的合理区间,不排除相关部门可能会入市卖出国债“引导”国债收益率回归合理区间,到时债券市场或将迎来真正意义上的剧烈波动期。

(文章来源:21世纪经济报道)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。