基金重仓指数持续下跌,部分个股遭遇评级下调,公募白酒仓位已低至10%以下

图片来源于网络,如有侵权,请联系删除

每经记者 任飞 每经编辑 叶峰

近期,有关公募基金持续赎回是导致市场下跌主要原因的探讨广受热议。部分此前基金重仓股遭遇了国际机构的评级下调,如瑞银证券结合白酒行业增速及企业基本面将贵州茅台、五粮液、泸州老窖和洋河股份的评级从买入下调至中性,部分股价近期波动较大。

图片来源于网络,如有侵权,请联系删除

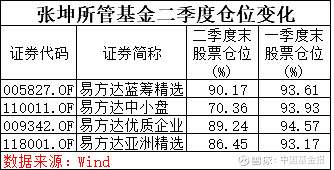

据了解,公募基金对白酒的持仓也在持续降低之中,根据银河证券的统计分析,今年二季度,白酒板块公募基金重仓持股比例为9.9%。这一数据已接近2018年第二及第三季度水平,而距离2020年年底近15.1%的历史高位降幅已十分明显。

基金赎回引热议,热门重仓股二季度减持市值居前

近期,A股持续缩量下跌,上证指数更是在上周跌破2900点,直到本周一依然在下探寻找支撑。与之相对应的是基金重仓指数,这一反映基金重仓股的指数一直以来跟随大盘走低。

Wind数据显示,基金重仓指数本周一报收1082.66点,周二早盘低开后下探,而从中长期历史维度来看,该指数在2021年初便开启了下跌通道。

贵州茅台、宁德时代、五粮液、比亚迪等此前公募重仓扎堆的股票目前仍是该指数中权重占比较高的品种,而从今年二季度公募基金的整体调仓来看,相关品种的调仓动态也在预示着这批品种的筹码出清仍在继续。

根据天相投顾数据的统计,以季末增持市值排名显示,贵州茅台、泸州老窖、五粮液、宁德时代、恒瑞医药等位列减持市值前五,其中贵州茅台减持市值相较于一季度末减少约214.14亿元排名第一。

由于机构资金的减持,这些权重品种的抛压也在不断提升,形成了潜在拖累指数的关键因素。但需指出的是,基金减持也有来自于基金赎回的压力,基金经理需要通过兑现来应付赎回的兑付要求。

然而,从今年二季度的情况来看,权益类基金的净赎回压力依然不小。这也使得近期有关公募基金持续赎回是导致市场下跌主要原因的探讨广受热议。天相投顾数据统计显示,截至今年二季度末,混合型基金的净赎回份额最大,为1053.82亿份,此外还有QDII、FOF等基金出现净赎回,反倒是股票型基金季末统计并没有出现净赎回的现象,总计净申购份额达到812.04亿份。

公募白酒仓位低至10%以下,业内讨论调仓难度

为何股票型基金呈现净申购态势,其中有ETF的功劳,倘单纯从普通股票型基金来看,情况则不容乐观。那么,持续发生赎回的背景之下,公募此前重仓过的类似白酒板块目前仓位到底几何?

根据银河证券的统计来看,截至今年二季度末,白酒板块公募基金重仓持股比例为9.9%。也就是说,公募基金重仓持股中白酒股市值与公募基金持股总市值的比值已将至10%以下,重仓比例回落至2018年水平,且较2020年四季度末统计的15.1%历史高点差距较大。

这也仅仅是从一个侧面反映公募对前期重仓股的调仓情况,但就白酒股的投资价值而言,瑞银证券结合白酒行业增速及企业基本面将贵州茅台、五粮液、泸州老窖和洋河股份的评级从买入下调至中性,也使得相关白酒股的股价进一步受到影响,7月30日午间收盘,贵州茅台跌超2%。

对于这些前期抱团的品种逐渐遭遇机构卖出的行为,来自赎回的压力不容小觑,但记者也在同业内一些公募人士交流时发现,除了减持之外,调仓的难度依然明显,也就是非赎回要求的主动性调仓并不容易。

据了解,就目前红利连续上攻导致其他板块难以获得增量资金的现状来看,非红利类的板块在不少业内人士看来仍有继续寻底的空间,全面转向超跌板块的时机仍有待市场进行确认。

不过,就目前的持仓风险来看,银河证券的分析指出,白酒持仓过高的风险已释放,板块的估值也接近历史次低水平,与未来业绩增长匹配性的角度看,目前估值较为合理。但这也是现实的写照,A股中有很多个股都处于超跌位置,且估值匹配经营具有很高的投资性价比,但依然缺乏资金的长期关注。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。