理财产品业绩比较基准降至2.82% 9月已有385条公告密集调整

图片来源于网络,如有侵权,请联系删除

今年以来,银行理财产品的业绩比较基准持续下行。

数据显示,最新的平均业绩比较基准已降至2.82%,创下一年新低,且这种趋势仍在持续。另据同花顺统计,进入9月以来,已经有385条调整业绩比较基准的公告发布。

图片来源于网络,如有侵权,请联系删除

多位业内人士表示,随着利率不断下行,投资者一方面要理性看待收益回落,另一方面可以通过多元化投资组合应对市场变化。

图片来源于网络,如有侵权,请联系删除

业绩比较基准创近一年新低

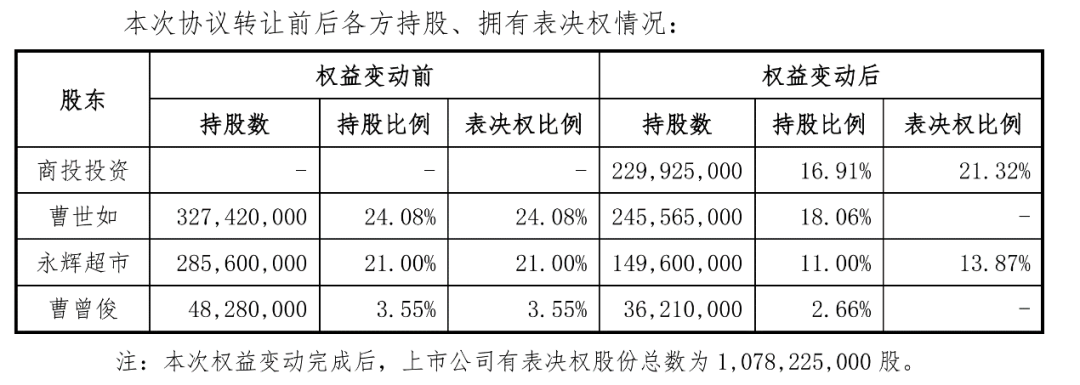

9月20日,青银理财一连发出三条业绩比较基准调整的公告,涉及20只产品,下调幅度大小不一。例如青银理财璀璨人生奋斗系列单月定开3028E的年化收益率从10月8日开始,业绩比较基准从2.80%下调至2.50%。青银理财璀璨人生奋斗系列双月定开6021B从10月21日起,业绩比较标准由目前的3.60%下调至3.10%。成就系列一年定开行业主题07(农业主题)的业绩比较基准从10月8日开始由4.8%,下调至2.0%—4.0%。

9月19日,民生理财发布公告称,根据民生理财贵竹慧赢添利固收增强一年定开10号理财产品的理财合同约定及当前市场情况,公司决定自下一投资周期,即9月23日开放日后,调整该产品的业绩比较基准,调整前业绩比较基准为3.7%—5.3%,调整后为3%—3.5%,业绩比较基准上限、下限分别减少了1.8个百分点、0.7个百分点。

根据同花顺统计,9月以来,已经有385条有关银行理财调整业绩比较基准的公告,以下调为主。

普益标准数据显示,今年以来,理财产品平均业绩比较基准持续下行,8月理财公司新发1242款理财产品,环比减少103款,占全市场理财产品发行量的58.78%,其中345款为开放式产品,其平均业绩比较基准为2.45%,环比下跌0.11个百分点;897款为封闭式产品,其平均业绩比较基准为2.86%,环比下跌0.06个百分点,创下近一年新低。

而且,这个趋势仍在延续。9月9日至9月15日当周,普益标准监测数据显示,全市场共新发572款理财产品,环比增加64款,其中102款为开放式产品,其平均业绩比较基准为2.48%;470款为封闭式产品,其平均业绩比较基准为2.82%,业绩比较基准再度下行。

对此,普益标准研究员李霞表示,理财产品收益与其投向的底层资产收益率有关,年内市场利率下行、债券收益率走低,理财产品收益也会受影响。而业绩比较基准下调,是结合市场变化作出的应对措施,可以一定程度修正投资者的收益预期。

排排网财富合伙人项目负责人孙恩祥认为,银行理财投资标的多数集中于债券标的,债券市场波动剧烈,债券价格下跌,银行就会调整理财业绩比较基准,降低投资者收益预期,降低风险。此外,市场利率不断下行,加上原有的高收益资产也陆续到期,导致产品收益率逐渐下行。“存续理财产品业绩基准达标率表现不尽如人意,也推动着理财公司理性地下调业绩比较基准。”

他判断,未来随着监管政策对银行理财产品设计的不断完善和债券市场大幅波动,银行理财仍存在继续下调的预期。

并不代表未来实际收益

所谓业绩比较基准,是理财公司基于产品性质、投资策略、过往经验、市场变化等因素对产品设定的投资目标,并不代表产品的未来表现和实际收益。

近年来,理财产品业绩比较基准的设定、调整和展示曾引发一定争议。主要问题集中在,部分产品业绩比较基准与产品实际收益率之间差距较大;部分理财产品业绩展示存在“报喜不报忧”或者以偏概全等情况。

华南一家私募的基金经理表示,理财产品的业绩基准只是相关产品未来预期业绩回报,并不代表实际收益,也确实存在一定的噱头作用。投资人在选产品的时候,不仅要看产品的业绩比较基准,也要看产品具体投向以及底层资产。通常来说,权益产品或者类权益产品的偏差大,固收类相对较小。但是近年来,由于债券市场波动加剧,不少固收类的产品的情况也不尽如人意,净值大幅偏离业绩比较基准的情况也常常出现。

普益标准数据显示,9月9日至15日,理财公司共有2438款理财产品到期,环比增加60款,占全市场到期理财产品的71.52%。理财公司到期开放式固收类理财产品的平均兑付收益率(年化)为2.47%,环比上涨0.09个百分点,落后其平均业绩比较基准0.47个百分点。

业绩不及预期,理财规模也出现波动。中信证券银行业首席分析师肖斐斐表示,8月债市宽幅震荡,驱动固收理财产品收益率明显下降,据测算,8月纯债型和非纯债型固收类理财产品平均年化收益率分别为1.41%、0.53%,较7月分别下降1.47个百分点和1.96个百分点,但仍保持正收益率,且表现明显优于可比固收类公募基金。8月产品收益率明显下滑会对市场规模带来扰动,“但考虑到一方面8月收益率降幅小于前次类似降幅(2023年9月),另一方面在当前市场环境下,银行理财产品仍是稳利低波倾向的较优选择,所以理财规模下降幅度整体可控”,肖斐斐认为。

银行理财收益下滑,权益投资出现较大回撤。不少投资者对如何实现资产保值增值较为迷茫。“在利率不断下行的背景下,投资者应当基于自身的风险偏好,重新评估自己的投资组合并进行相应调整。”普益标准研究员杨颀认为。

孙恩祥表示,“央行多次强调,商业银行维持稳健经营、防范金融风险,需保持合理利润和净息差水平,这样也有利于增强商业银行支持实体经济的可持续性。因此,预计监管部门会进一步推动银行业金融机构降低负债端的成本。”

招商证券银行团队也认为,在债券收益率下行后,中短期需要降低对理财的投资回报预期。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。