市场情绪火爆!国债收益率创22年新低

图片来源于网络,如有侵权,请联系删除

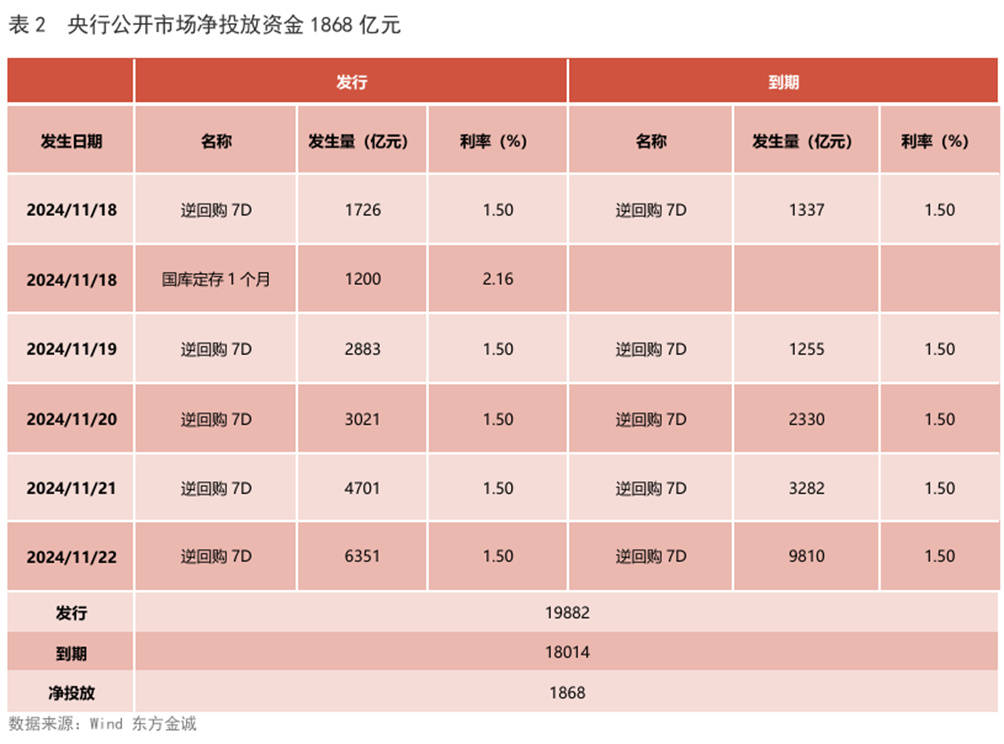

国债收益率创新低。12月首个交易日,债券市场情绪火爆,10年期国债收益率罕见地跌破2%,创自2002年4月以来新低。

业内人士认为,这一变动可能与近期市场利率定价自律机制发布的《关于优化非银同业存款利率自律管理的倡议》(以下简称“非银同业倡议”)和《关于在存款服务协议中引入“利率调整兜底条款”的自律倡议》(以下简称“兜底条款倡议”)有关。

图片来源于网络,如有侵权,请联系删除

某分析人士指出,这一影响的主要逻辑是非银同业倡议和兜底条款倡议有助于降低银行综合负债成本,引导市场利率适度下移,对债市构成利好。

图片来源于网络,如有侵权,请联系删除

两份文件引爆“抢券潮”

对于近期国债收益率出现新低,东方金诚研究发展部执行总监冯琳告诉《中国经营报》记者,国债收益率变动与近期的非银同业倡议和兜底条款倡议有关。

非银同业倡议中所称“非银同业存款”,是指商业银行吸收的非银行金融机构(含非法人产品)的同业存款。

非银同业倡议提出:“将非银同业活期存款利率纳入自律管理,规范非银同业定期存款提前支取的定价行为;金融基础设施机构的同业活期存款主要体现支付结算属性,应参考超额存款准备金利率合理确定利率水平;除金融基础设施机构外的其他非银同业活期存款应参考公开市场7天期逆回购操作利率合理确定利率水平,充分体现政策利率传导。”并于2024年12月1日起生效。

对于非银同业倡议的初衷,金融业首席分析师王一峰认为,10月OMO利率(公开市场操作利率)下调20BP至1.5%,但同业活期存款利率相对黏滞,并未跟随下移,造成市场收益率曲线在短端存在“凸点”,阻碍了货币政策传导效率。

2022年至2024年第三季度,中国人民银行政策利率从2.2%降至1.5%,而同业活期存款利率基本不随央行政策利率变化,始终维持在1.75%左右的水平。

业内人士分析认为,由于非银机构资金体量大,议价能力强,银行不惜“高息买存款”,因此,非银同业倡议落地将推动同业活期存款利率合理定价,进而稳定银行负债成本和净息差。

华源研究所所长助理、固定收益首席分析师廖志明认为,非银同业倡议和兜底条款倡议落地后,将降低银行负债成本,支撑债市收益率下行。“我们预计,该倡议实施后,同业活期存款利率将全面降至1.5%及以下,且未来将跟随央行7天逆回购利率变动。非银同业存款定价规范将带动同业存单利率明显下行,缓解银行一般存款向非银同业存款转化的压力。我们估算,本次规范将减少银行利息支出每年500亿元以上,预计将降低商业银行计息负债成本率2BP左右。”

“逻辑上说,非银同业倡议和兜底条款倡议落地后,一是会降低银行负债成本,这有利于推动广谱利率下行,从而利好债市;二是可能会增加配债需求,主要体现在非银活期存款利率下降,理财、基金等非银机构可能会将资金转投债券等其他资产,同时,兜底条款倡议可能还会引发一定规模的企业存款搬家至资管产品,都有可能转化成配债需求。”冯琳说。

国债收益率下行空间有限

对于近期国债收益率的变动情况,冯琳补充分析称,这是由多方面因素引起。“一是现在正处在存量政策观察期和增量政策真空期,宏观经济有改善迹象但持续性仍然存疑,市场对基本面偏弱的预期还没有逆转;二是特朗普确认当选美国总统后,围绕外部环境特别是美国对华贸易政策的担忧升温,推升避险情绪;三是地方债发行高峰已过,市场对供给压力的担忧缓解;四是近期央行反复重申‘支持性货币政策’,市场预期年底前还会降准;五是为迎接明年年初开门红,机构在年底抢配债券,也强化了债市行情。”

谈及国债收益率的下行空间有多少,冯琳预计,国债收益率下行空间有限。

“主要是国内积极财政加力落地,债券供给增加;近期数据反映国内经济与物价呈现稳步复苏走势;央行流动性调节更加精细化等。临近年底,利率债利率下行较快,反映机构配置需求表现旺盛;也可能反映投资者对后续进一步宽松有预期。”冯琳表示。

廖志明分析称,未来三五年,商业银行负债成本将逐年下行,支撑债市继续走牛,只不过,快牛变慢牛。“我们预计,2025年年底10年期国债收益率中枢1.9%左右,低点1.8%。随着增量政策落地发挥作用,2025年经济可能小幅企稳,需要适当降低对2025年债市资本利得的预期。”

“目前来看,债市短期风向仍然偏顺风,但10年期国债收益率已经触及2.0%的关键整数点位,市场犹豫情绪可能会放大,利率走势在关键点位附近会有所反复,持续有效向下突破2.0%可能需要降息等增量利多催化。”冯琳说。

(文章来源:中国经营报)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。