刘哲铭:汇率贬值不应成为货币宽松的掣肘因素

图片来源于网络,如有侵权,请联系删除

(原标题:刘哲铭:汇率贬值不应成为货币宽松的掣肘因素)

近期,人民币贬值压力明显增加。截至2024年12月3日,人民币对美元中间价为7.1996,在岸即期汇率为7.2791,离岸即期汇率为7.2998,重新逼近7.3大关。人民币汇率逆周期调节指数亦在11月初触底后重新回升(见图表1),或表明汇率贬值压力重新成为货币当局的核心关切之一,而汇率贬值压力对于后续货币政策宽松空间与资产表现的影响,亦成为近期市场热议的重要话题。

图片来源于网络,如有侵权,请联系删除

图表1:近期人民币汇率逆周期调节指数触底回升

图片来源于网络,如有侵权,请联系删除

本轮人民币贬值可能更多是美元走强下的“被动贬值”所致,与特朗普胜选后外汇市场对于美国关税与货币政策预期的剧烈波动有关。第一,除人民币外,近期欧元、英镑、日元等世界主要货币相对美元亦出现明显贬值,而人民币一篮子汇率指数则保持稳中有升;第二,近期,特朗普表示将对墨西哥和加拿大进入美国的所有产品征收25%关税,并将对中国商品额外征收10%的关税;第三,在特朗普胜选后,市场对于后续美联储降息空间收窄的担忧明显加剧,如芝加哥商品交易所FedWatch工具将截至2025年底的联邦基金目标利率区间上调至3.75%―4.00%,这意味着截至明年底美联储的降息空间仅剩75个基点。总的来看,市场对于特朗普上台后美国“高关税―高通胀―高利率”环境的预期助推美元指数大幅走强,这是本轮人民币汇率承压的直接原因和核心原因。

汇率贬值压力增加是否会对国内“支持性的货币政策”立场和空间造成约束?这是近期市场关切的重要问题。近期,国内权益资产价格阶段性回落,国债收益率则不断下探,亦反映了投资者对于后续货币政策空间受限、稳增长政策及经济回暖不及预期的担忧。市场的忧虑当然不无道理,毕竟2023年8―10月在汇率贬值压力下的资金收紧局面殷鉴不远,而阶段性“紧货币”影响下的股债双杀更是让投资者心有余悸。

那么,如何看待后续人民币汇率走势及货币政策宽松空间?笔者认为,中长期来看人民币汇率不存在大幅贬值基础,7.3不必然是“非守不可”的关口,汇率贬值不会也不应成为货币宽松的掣肘因素。

第一,产业竞争优势是我国国际收支经常账户常年盈余的重要支撑,贸易摩擦、关税壁垒等可能会使得人民币汇率短期承压,但中长期来看人民币汇率不存在大幅贬值基础。在不考虑恶性通胀及汇率操纵的情况下,国际收支状况是影响一国货币相对强弱的最核心变量,而国际收支状况则主要由经常账户、资本和金融账户决定。我国是全球最大的贸易顺差国之一,历史经验来看经常项目是影响我国国际收支状况,进而影响人民币汇率的最重要因素。2018年以来,虽然逆全球化浪潮对我国出口贸易产生影响,但我国出口金额在全球占比仍长期维持在12%以上,这说明贸易摩擦、关税壁垒等保护主义政策难以改变我国制造业在全球范围内的竞争优势。虽然特朗普上台后潜在的关税提升、利率上行压力可能会对人民币汇率形成贬值预期,但短期来看人民币相对于一篮子货币仍然坚挺(图表2),中长期来看产业竞争优势决定了人民币汇率不存在大幅贬值基础。随着人民币国际化的稳步推进,全球对于人民币的需求大概率亦将稳健提升;因此对于人民币汇率的中长期前景,应当更有信心。

图表2:近期人民币相对于一篮子货币仍然坚挺

第二,应对短期贬值压力,首要问题是防范单边市场预期影响下的“羊群效应”,7.3可能是关键位置,但也并不是“非守不可”。从2023年下半年以来的经验来看,7.3可能是人民币对美元即期汇率的一个关键点位。若即期汇率接近甚至突破7.3,中国央行或将加大逆周期调节力度,平抑市场对于人民币汇率的贬值预期。彼时,美联储降息周期仍未开启,中美经济与货币政策周期错位导致人民币汇率贬值的单边市场预期更易出现,中国央行对于7.3的“坚守”合情合理。当前美联储货币政策周期已经发生切换,虽然市场担忧美联储降息空间不及预期,但外部环境仍明显好于去年,后续美联储在降息方向上的“确定性”使得人民币汇率市场的单边贬值预期相对可控。11月22日,中国央行官员在国务院政策例行吹风会上也明确表示,“人民币汇率将在合理均衡水平上保持基本稳定”“未来人民币汇率可能会保持双向波动态势”。这可能意味着中国央行将加大对于人民币汇率合理贬值的容忍度,在不形成单边贬值预期和“羊群效应”的前提下,人民币对美元即期汇率阶段性突破7.3似乎也并不会造成严重后果。甚至在面对海外加征关税等短期冲击的影响下,阶段性容忍人民币汇率贬值亦不失为一个较好的对冲出口下行压力的有效手段。

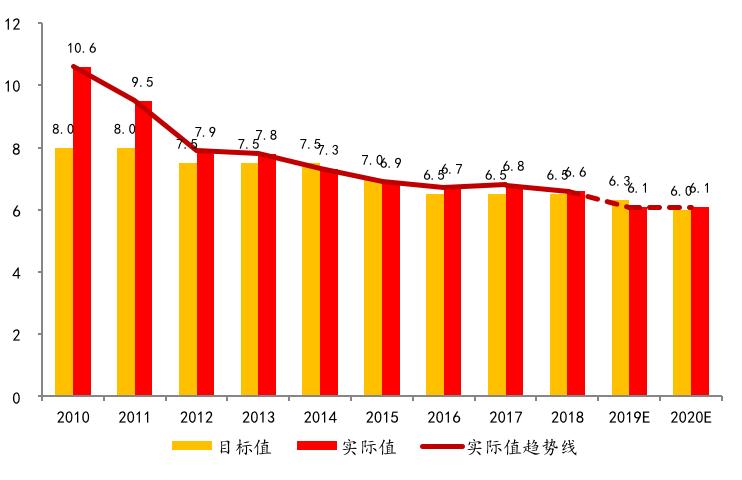

第三,经济基本面是决定人民币汇率中长期是否坚挺的核心因素。坚定坚持支持性的货币政策立场是助力经济稳定增长和高质量发展的前提条件,短期的人民币汇率贬值压力不会也不应成为货币宽松的掣肘因素。应该认识到,经常项目是影响人民币汇率的最重要因素,中长期来看人民币汇率贬值压力较大的时期往往对应着我国经济基本面下行压力较大,出口整体疲软的时期。从历史经验来看,在“8・11”汇改以来的人民币汇率贬值压力提升时期,中国央行货币政策整体维持宽松,甚至会通过货币宽松明显加码的方式来对冲经济下行压力(图表3);并通过使用发行离岸央票、调整外汇存款准备金、启动逆周期因子等跨境资本流动宏观审慎工具来维持人民币汇率基本稳定,抑制人民币汇率贬值的单边预期。随着经济基本面的回升和出口走强,人民币汇率贬值的压力自然会迎刃而解。因此,面对这一轮人民币汇率贬值压力,笔者认为仍应坚持“以我为主”,继续坚持用支持性的货币政策推动企业和居民部门信心企稳回升,改善国内有效需求不足这一制约经济发展的核心矛盾。

图表3:历史上汇率贬值压力较大时期,货币政策往往维持宽松

总的来看,当前财政货币政策逆周期调节力度明显加大,居民消费、地产销售等经济数据有所转暖,市场信心显著回升,这一局面来之不易。面临海外不确定性增加背景下的人民币汇率贬值压力,中国央行更应坚持“以我为主”,坚持支持性的货币政策立场,助力经济稳定增长和高质量发展。经济基本面的持续回暖是打破人民币汇率贬值压力的有力武器和必然选择,中长期来看人民币汇率不存在大幅贬值基础,当前经济回暖曙光初现,更需货币宽松呵护。

(作者为东北证券研究咨询分公司固定收益首席分析师)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。